«Держу сбережения в долларах – вопреки покрывшимся плесенью рассказам Глазьева…»

9 августа, 2018 3:24 пп

Андрей Мовчан

В соревновании надежды и опыта вопреки здравому смыслу и общепринятой логике нет абсолютного лидера. На стороне опыта существующий научный подход (а другого подхода у нас нет). На стороне надежды – тот очевидный факт, что статистика («продажная девка империализма», В.И. Ленин) даёт предсказания исключительно в мире неизменных параметров и независимых переменных. Опыт прав всегда – за исключением тех случаев, когда обстоятельства меняются и он становится неправ.

Вот примерно такие мысли бродят в моей голове, когда я смотрю на стоимость рубля к доллару в августе 2018 года. Надежда в моей голове довольно ухмыляется – я уже давным-давно держу все сбережения в долларах – вопреки покрывшимся плесенью рассказам Глазьева о «реальной стоимости рубля» и том, что Америке скоро конец; вопреки длинным периодам роста курса рубля до совсем неприличных значений; вопреки периодическим авторитетным рассказам авторитетных управляющих активами о необходимости инвестировать в рублевый долг. Но одной надеждой жив не будешь, и тот, кто не умеет применять опыт и научный подход, обречён ошибаться. А посему хочется привлечь науку к ответу на вопрос: «Что происходит?»

Начнем с истории. На протяжении периода в 25 лет (начавшегося сразу после финансового шторма начала 90х) российский рубль как послушный ребёнок следовал всего за двумя параметрами – стоимостью нефти в долларах и соотношением инфляций в РФ и США. Действия ЦБ РФ (часто бессмысленные) и цунами мировых кризисов могли ненадолго выбить его из нефтяной колеи, но он упрямо возвращался туда, как будто был официально привязан к «нефтяному стандарту».

Этот факт не был тайным знанием – расчеты гипотетической стоимости рубля в зависимости от стоимости нефти делались многими аналитиками, а ваш покорный слуга еще в середине 2013 года (еще никакой Украины, санкций и Трампа не было) в «Форбсе» публично предупредил – к 2016 году курс рубля составит 65 за доллар, а нефть должна опуститься в цене до 60 долларов за баррель. Очень подробно эта зависимость описана в нашей с Eugeniu Kireu статье на Carnegie.ru (румыны знают толк в нефти!).

Любая зависимость предполагает наличие неизменных базовых факторов, определяющих ее форму. Если мы наблюдаем такую зависимость на протяжении многих лет, то можем смело предположить, что факторы, менявшиеся в течение этого времени, не являются базовыми и на зависимость фундаментального влияния не оказывают. Связь рубля с нефтью и инфляцией пережила дефолт, короткий роман Запада и России в начале нулевых, дело ЮКОСа и захват экономики силовиками, взлет нефтяных цен до 125 долл за баррель и их падение до 27 долларов за баррель, кризис 2008 года, грузинскую войну, потепление 2009 – 2012 годов, узурпацию власти 2012 года, агрессию на Украине, санкции – а по дороге проглотила не разжевывая все политики ЦБ РФ, валютный коридор и плавающий курс, все финансовые кульбиты Роснефти и ВЭБа, все убытки ВТБ, разрушение частной банковской системы в России и многие другие события, которые могли бы (каждое в отдельности) уничтожить государство среднего размера.

Конечно, рубль все это время колебался вокруг своих расчетных значений, но так же упрямо возвращался к расчётной кривой – когда быстро, а когда – спустя время. То есть – локальные факторы (дефолт, ЮКОС, 2008, Украина, Роснефть и пр.) оказывали локальное влияние, которое каждый раз постепенно элиминировалось.

В апреле 2018 года курс рубля резко пошел вверх – было достаточно 6 дней с 3го по 9е чтобы курс потерял более 10%. Такой темп падения в последний раз наблюдался в декабре 2014 года. Что еще более удивительно – падение не было отыграно обратно, причем на фоне роста цен на нефть – БРЕНТ вырос почти на 20% за апрель. Такие движения валюты как правило характерны для появления фундаментальных обстоятельств, которые рынкам были до того неизвестны и непредсказуемы – в противном случае движения рынков начинаются заранее и происходят плавнее.

Формальной причиной падения явилось введение США нового пакета санкций против России – в этот раз, в апрельских санкциях, ограничения коснулись 26 граждан России (в основном бесполезных для экономики чиновников, в список попало только четыре крупных бизнесмена) и 15 компаний. Но сами по себе санкции, задевшие Русал и компании Вексельберга, были неприятны, но экономически малозначимы. Да, акции вовлечённых компаний обвалились; да, некоторое время оставались вопросы относительно российского рынка алюминия. Но сравнить эти санкции с делом ЮКОСа, уничтожившим иллюзию правового государства, или войной на Украине, уничтожившей идею интеграции России и развитого мира, конечно нельзя. А между тем ни ЮКОС, ни война не изменили зависимости рубля от нефти.

Дальше – больше: в августе США объявляют о подготовке следующего пакета санкций. Он ничем не отличается от предыдущих кроме разговора (именно разговора!) о возможности ограничить работу с российским государственным долгом. Курс, с июня стоявший на месте, падает еще на 4% за 3 дня.

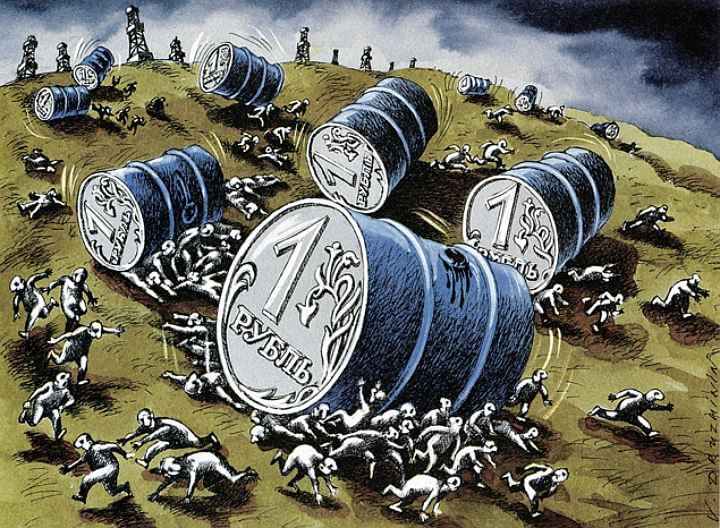

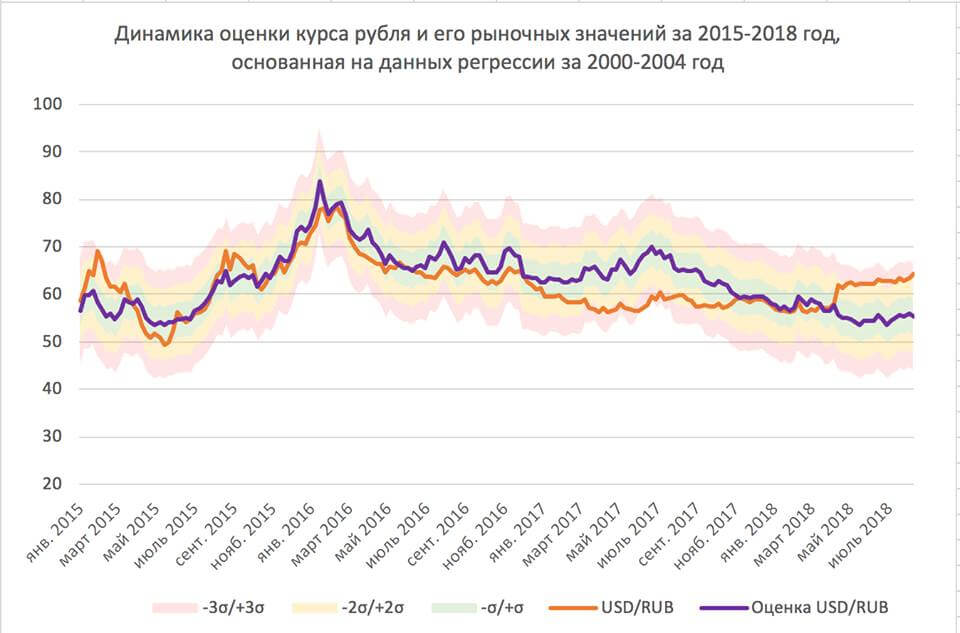

В результате вместо расчётного курса в 55 рублей за доллар, доллар стоит уже 65 рублей – почти на 18% дешевле; с мая 2018 года он «болтается» в диапазоне от 2 до 3 среднеквадратичных отклонений от расчётного – то есть «завис» в ситуации с расчётной вероятностью от 5% до 1%. Так что же это – появление нового фундаментального фактора или временное влияние факторов локальных?

Применим науку. Формальная проверка «нулевой гипотезы» дает отрицательный результат. На сегодняшний день статистика не может утверждать, что зависимость рубля от нефти изменилась, или в неё добавились новые факторы.

Да, сегодня мы в течение 3 месяцев переживаем флуктуацию на уровне в 2-3 сигмы. Но такое происходило уже не раз: три года с сентября 1995 по сентябрь 1998 ЦБ РФ титаническими и бесполезными усилиями держал курс рубля на уровне на 30 – 40% выше расчетного; с января 2000 по середину 2002 года недоверие инвесторов к России заставило курс рубля быть на 10 – 20% ниже расчетного; после дела ЮКОСа курс рубля целый год был на 15% ниже расчетных уровней; с середины 2006 года по середину 2007го курс был выше расчетного на 13-18% — сказывалась эйфория инвесторов; после кризиса 2008 года расхождение в курсе в пользу рубля продолжалось более 2 лет и составляло до 25% — спасибо ЦБ РФ, палившему резервы; наконец почти весь 2017 год рубль был на 5 – 15% дороже расчетных уровней – сказались стабилизация экономики, падение импорта и как следствие – спроса на валюту, интерес нерезидентов к государственным рублевым долгам России на фоне эйфории на мировых долговых рынках. Так что три месяца отклонения – ещё не причина пересматривать фундаментальные выводы. Но вот поговорить о локальных факторах, это отклонение создающих, стоит.

Вряд ли причиной падения рубля стали санкции: это уже не первый их раунд, влияния на ВВП они фактически не оказали и не окажут. Кроме того, существенно более опасный «химический» пакет санкций, предлагаемый сегодня, в купе с проектом Конгресса о существенном ограничении операций с российским долгом, сдвинул рубль только на 4%, то есть внутри обычной «ряби волатильности».

Существенно более важными факторами стали внутренняя валютная политика ЦБ и Минфина в сочетании с глобальной макро ситуацией. Дело в том, что в 2018 году Минфин и ЦБ существенно увеличили объёмы скупки валюты со свободного рынка – за 3 первых месяца 2018 года валюты было куплено почти столько же, сколько за весь 2017 год; к началу апреля Минфин анонсировал дальнейшее увеличение объёмов скупки – на 241 млрд рублей в апреле и до 2,8 трлн рублей в течение года. Такой обещанный объём предложения рублей (весь агрегат М2 в России составляет около 42 трлн рублей) просто должен был взорвать рынок, снизив курс рубля.

Но ещё более важный фактор, повлиявший на курс рубля – это охлаждение глобальных (и даже российских) инвесторов к развивающимся рынкам и рублевым активам в частности. После пика в конце февраля 2018 года, долговые рынки развивающихся стран устремились вниз. Аргентинский песо начал падение вскоре после рубля и уже к началу мая потерял 25% стоимости. Китайский юань за апрель упал на 4%, а всего с начала апреля и до сегодняшнего дня снизился на 10%. Индонезийская рупия потеряла 10% с февраля. Турецкая лира потеряла 15% за апрель-май и 25% к началу августа. В падении поучаствовал даже евро – за апрель он потерял 3,5%, и продолжил падение, к 1 августа подешевев к доллару на 7%.

Подобные движения валютных рынков носят волнообразный и плохо предсказуемый характер, причем движения разных валют редко скоррелированы: даже сейчас мексиканское песо не изменилось в цене к доллару. Они управляются глобальным сентиментом инвесторов, который формируется по законам поведения толпы, а не в связи с фундаментальными процессами.

Судя по всему рубль – валюта государства со слабой экономикой, волатильная и почти не используемая на международных рынках, просто «попал под раздачу», поэтому после резкого движения в начале апреля, спровоцированного ЦБ, он не вернулся к расчётным значениям.

Наиболее актуальным конечно же представляется вопрос – что же будет дальше? И как обычно – разумного ответа на этот вопрос нет. Если мы правы, и на рынке не появилось нового фундаментального фактора, то рубль вернется к своим расчётным значениям – может быть уже осенью, когда сентимент рынка скорее всего изменится и инвесторы, вдохновленные осторожностью ФРС в подъёме ставок, вернутся на развивающиеся рынки, а может быть – позже: стоит вспомнить, что рубль уже не раз уходил «в дрейф» на год-полтора, но всегда возвращался.

Если же нет, и мы являемся свидетелями изменения закономерности, то рубль будет вести себя по-другому и нам придется править формулы.

Впрочем, последнее кажется маловероятным – сегодня мы не наблюдаем ничего, что уже не происходило бы не раз в России (да да, и санкции, и посадки, и коррупция, и бряцание оружием, и масштабный вывоз капитала – всё уже было, было), а между тем жёсткая привязка рубля к нефти и инфляции не менялась. Так или иначе – поживём, увидим.

Андрей Мовчан

В соревновании надежды и опыта вопреки здравому смыслу и общепринятой логике нет абсолютного лидера. На стороне опыта существующий научный подход (а другого подхода у нас нет). На стороне надежды – тот очевидный факт, что статистика («продажная девка империализма», В.И. Ленин) даёт предсказания исключительно в мире неизменных параметров и независимых переменных. Опыт прав всегда – за исключением тех случаев, когда обстоятельства меняются и он становится неправ.

Вот примерно такие мысли бродят в моей голове, когда я смотрю на стоимость рубля к доллару в августе 2018 года. Надежда в моей голове довольно ухмыляется – я уже давным-давно держу все сбережения в долларах – вопреки покрывшимся плесенью рассказам Глазьева о «реальной стоимости рубля» и том, что Америке скоро конец; вопреки длинным периодам роста курса рубля до совсем неприличных значений; вопреки периодическим авторитетным рассказам авторитетных управляющих активами о необходимости инвестировать в рублевый долг. Но одной надеждой жив не будешь, и тот, кто не умеет применять опыт и научный подход, обречён ошибаться. А посему хочется привлечь науку к ответу на вопрос: «Что происходит?»

Начнем с истории. На протяжении периода в 25 лет (начавшегося сразу после финансового шторма начала 90х) российский рубль как послушный ребёнок следовал всего за двумя параметрами – стоимостью нефти в долларах и соотношением инфляций в РФ и США. Действия ЦБ РФ (часто бессмысленные) и цунами мировых кризисов могли ненадолго выбить его из нефтяной колеи, но он упрямо возвращался туда, как будто был официально привязан к «нефтяному стандарту».

Этот факт не был тайным знанием – расчеты гипотетической стоимости рубля в зависимости от стоимости нефти делались многими аналитиками, а ваш покорный слуга еще в середине 2013 года (еще никакой Украины, санкций и Трампа не было) в «Форбсе» публично предупредил – к 2016 году курс рубля составит 65 за доллар, а нефть должна опуститься в цене до 60 долларов за баррель. Очень подробно эта зависимость описана в нашей с Eugeniu Kireu статье на Carnegie.ru (румыны знают толк в нефти!).

Любая зависимость предполагает наличие неизменных базовых факторов, определяющих ее форму. Если мы наблюдаем такую зависимость на протяжении многих лет, то можем смело предположить, что факторы, менявшиеся в течение этого времени, не являются базовыми и на зависимость фундаментального влияния не оказывают. Связь рубля с нефтью и инфляцией пережила дефолт, короткий роман Запада и России в начале нулевых, дело ЮКОСа и захват экономики силовиками, взлет нефтяных цен до 125 долл за баррель и их падение до 27 долларов за баррель, кризис 2008 года, грузинскую войну, потепление 2009 – 2012 годов, узурпацию власти 2012 года, агрессию на Украине, санкции – а по дороге проглотила не разжевывая все политики ЦБ РФ, валютный коридор и плавающий курс, все финансовые кульбиты Роснефти и ВЭБа, все убытки ВТБ, разрушение частной банковской системы в России и многие другие события, которые могли бы (каждое в отдельности) уничтожить государство среднего размера.

Конечно, рубль все это время колебался вокруг своих расчетных значений, но так же упрямо возвращался к расчётной кривой – когда быстро, а когда – спустя время. То есть – локальные факторы (дефолт, ЮКОС, 2008, Украина, Роснефть и пр.) оказывали локальное влияние, которое каждый раз постепенно элиминировалось.

В апреле 2018 года курс рубля резко пошел вверх – было достаточно 6 дней с 3го по 9е чтобы курс потерял более 10%. Такой темп падения в последний раз наблюдался в декабре 2014 года. Что еще более удивительно – падение не было отыграно обратно, причем на фоне роста цен на нефть – БРЕНТ вырос почти на 20% за апрель. Такие движения валюты как правило характерны для появления фундаментальных обстоятельств, которые рынкам были до того неизвестны и непредсказуемы – в противном случае движения рынков начинаются заранее и происходят плавнее.

Формальной причиной падения явилось введение США нового пакета санкций против России – в этот раз, в апрельских санкциях, ограничения коснулись 26 граждан России (в основном бесполезных для экономики чиновников, в список попало только четыре крупных бизнесмена) и 15 компаний. Но сами по себе санкции, задевшие Русал и компании Вексельберга, были неприятны, но экономически малозначимы. Да, акции вовлечённых компаний обвалились; да, некоторое время оставались вопросы относительно российского рынка алюминия. Но сравнить эти санкции с делом ЮКОСа, уничтожившим иллюзию правового государства, или войной на Украине, уничтожившей идею интеграции России и развитого мира, конечно нельзя. А между тем ни ЮКОС, ни война не изменили зависимости рубля от нефти.

Дальше – больше: в августе США объявляют о подготовке следующего пакета санкций. Он ничем не отличается от предыдущих кроме разговора (именно разговора!) о возможности ограничить работу с российским государственным долгом. Курс, с июня стоявший на месте, падает еще на 4% за 3 дня.

В результате вместо расчётного курса в 55 рублей за доллар, доллар стоит уже 65 рублей – почти на 18% дешевле; с мая 2018 года он «болтается» в диапазоне от 2 до 3 среднеквадратичных отклонений от расчётного – то есть «завис» в ситуации с расчётной вероятностью от 5% до 1%. Так что же это – появление нового фундаментального фактора или временное влияние факторов локальных?

Применим науку. Формальная проверка «нулевой гипотезы» дает отрицательный результат. На сегодняшний день статистика не может утверждать, что зависимость рубля от нефти изменилась, или в неё добавились новые факторы.

Да, сегодня мы в течение 3 месяцев переживаем флуктуацию на уровне в 2-3 сигмы. Но такое происходило уже не раз: три года с сентября 1995 по сентябрь 1998 ЦБ РФ титаническими и бесполезными усилиями держал курс рубля на уровне на 30 – 40% выше расчетного; с января 2000 по середину 2002 года недоверие инвесторов к России заставило курс рубля быть на 10 – 20% ниже расчетного; после дела ЮКОСа курс рубля целый год был на 15% ниже расчетных уровней; с середины 2006 года по середину 2007го курс был выше расчетного на 13-18% — сказывалась эйфория инвесторов; после кризиса 2008 года расхождение в курсе в пользу рубля продолжалось более 2 лет и составляло до 25% — спасибо ЦБ РФ, палившему резервы; наконец почти весь 2017 год рубль был на 5 – 15% дороже расчетных уровней – сказались стабилизация экономики, падение импорта и как следствие – спроса на валюту, интерес нерезидентов к государственным рублевым долгам России на фоне эйфории на мировых долговых рынках. Так что три месяца отклонения – ещё не причина пересматривать фундаментальные выводы. Но вот поговорить о локальных факторах, это отклонение создающих, стоит.

Вряд ли причиной падения рубля стали санкции: это уже не первый их раунд, влияния на ВВП они фактически не оказали и не окажут. Кроме того, существенно более опасный «химический» пакет санкций, предлагаемый сегодня, в купе с проектом Конгресса о существенном ограничении операций с российским долгом, сдвинул рубль только на 4%, то есть внутри обычной «ряби волатильности».

Существенно более важными факторами стали внутренняя валютная политика ЦБ и Минфина в сочетании с глобальной макро ситуацией. Дело в том, что в 2018 году Минфин и ЦБ существенно увеличили объёмы скупки валюты со свободного рынка – за 3 первых месяца 2018 года валюты было куплено почти столько же, сколько за весь 2017 год; к началу апреля Минфин анонсировал дальнейшее увеличение объёмов скупки – на 241 млрд рублей в апреле и до 2,8 трлн рублей в течение года. Такой обещанный объём предложения рублей (весь агрегат М2 в России составляет около 42 трлн рублей) просто должен был взорвать рынок, снизив курс рубля.

Но ещё более важный фактор, повлиявший на курс рубля – это охлаждение глобальных (и даже российских) инвесторов к развивающимся рынкам и рублевым активам в частности. После пика в конце февраля 2018 года, долговые рынки развивающихся стран устремились вниз. Аргентинский песо начал падение вскоре после рубля и уже к началу мая потерял 25% стоимости. Китайский юань за апрель упал на 4%, а всего с начала апреля и до сегодняшнего дня снизился на 10%. Индонезийская рупия потеряла 10% с февраля. Турецкая лира потеряла 15% за апрель-май и 25% к началу августа. В падении поучаствовал даже евро – за апрель он потерял 3,5%, и продолжил падение, к 1 августа подешевев к доллару на 7%.

Подобные движения валютных рынков носят волнообразный и плохо предсказуемый характер, причем движения разных валют редко скоррелированы: даже сейчас мексиканское песо не изменилось в цене к доллару. Они управляются глобальным сентиментом инвесторов, который формируется по законам поведения толпы, а не в связи с фундаментальными процессами.

Судя по всему рубль – валюта государства со слабой экономикой, волатильная и почти не используемая на международных рынках, просто «попал под раздачу», поэтому после резкого движения в начале апреля, спровоцированного ЦБ, он не вернулся к расчётным значениям.

Наиболее актуальным конечно же представляется вопрос – что же будет дальше? И как обычно – разумного ответа на этот вопрос нет. Если мы правы, и на рынке не появилось нового фундаментального фактора, то рубль вернется к своим расчётным значениям – может быть уже осенью, когда сентимент рынка скорее всего изменится и инвесторы, вдохновленные осторожностью ФРС в подъёме ставок, вернутся на развивающиеся рынки, а может быть – позже: стоит вспомнить, что рубль уже не раз уходил «в дрейф» на год-полтора, но всегда возвращался.

Если же нет, и мы являемся свидетелями изменения закономерности, то рубль будет вести себя по-другому и нам придется править формулы.

Впрочем, последнее кажется маловероятным – сегодня мы не наблюдаем ничего, что уже не происходило бы не раз в России (да да, и санкции, и посадки, и коррупция, и бряцание оружием, и масштабный вывоз капитала – всё уже было, было), а между тем жёсткая привязка рубля к нефти и инфляции не менялась. Так или иначе – поживём, увидим.